필리핀 증여세의 정의부터 최신 세율, 면제 대상, 비거주자 특별 규정, 신고 및 납부 절차까지 한눈에 정리한 종합 안내서입니다. 2018년 TRAIN 법 개정 내용을 반영하여 연간 250,000 PHP 초과 증여액에 대한 6% 단일 세율, 면제 조건, 이중과세 방지 방법 등 필수 정보를 쉽게 이해할 수 있도록 설명합니다. 필리핀 내외 거주자 모두에게 꼭 필요한 필리핀 증여세 핵심 가이드입니다.

필리핀의 증여세는 1997년 국가내부수입법전(NIRC)에 따라 규정되며, 2018년 1월 1일부터 시행된 세제개혁법(TRAIN Law)에 의해 개정되었습니다. 증여세는 증여자가 생전에 대가 없이 재산을 이전할 때 부과되는 세금입니다.

증여세에 대한 이해는 현지인과 비거주자 모두에게 중요

하며, 법적 환경과 재정적 영향이 복잡할 수 있습니다.

이 글은 필리핀 증여세의 범위, 적용 세율, 면제 조항, 그

리고 비거주 증여자에 대한 특별 고려사항을 심도 있게 분석합니다.

I. 증여세의 정의 및 범위

증여세는 증여자가 생전에 대가 없이 재산을 증여하거나 이전하는 특권에 부과되는 이전세입니다.

이는 사망 시 재산 이전에 부과되는 상속세와는 구분됩

니다.

NIRC에 따르면, 증여세는 개인이 증여한 재산의 총가치

에 부과되며, 이전되는 재산의 종류(동산, 부동산, 유형, 무형)에 관계없이 적용됩니다.

증여세는 필리핀 거주자와 비거주자 모두에게 적용됩니

다.

거주자는 위치에 상관없이 모든 재산 증여에 대해 과세

되지만, 비거주자는 필리핀 내에 소재한 재산에 대해서

만 과세됩니다.

이는 거주자에게는 전 세계적으로 과세가 적용됨을, 비거주자에게는 필리핀 내 재산에 한정됨을 의미합니다.

II. 과세 대상 증여

증여세는 법에서 면제하는 경우를 제외하고, 생전에 한 사람으로부터 다른 사람에게 무상으로 이전되는 모든 재산에 적용됩니다.

증여는 부동산, 동산, 유형, 무형 재산 모두 포함하며, 증

여 시점의 공정시장가치에 따라 평가됩니다.

과세 대상 증여 유형은 다음과 같습니다:

현금 증여: 국내외 통화 모두 포함

부동산 증여: 토지, 건물 등 부동산

동산 증여: 차량, 가구, 귀중품 등 이동 가능한 재산

주식 및 채권 증여: 법인 주식 및 기타 증권

또한, 증여가 개인에게 직접 이루어지든 법인이나 자선

단체 같은 법인체에 이루어지든 증여세가 부과됩니다.

III. 증여세 세율

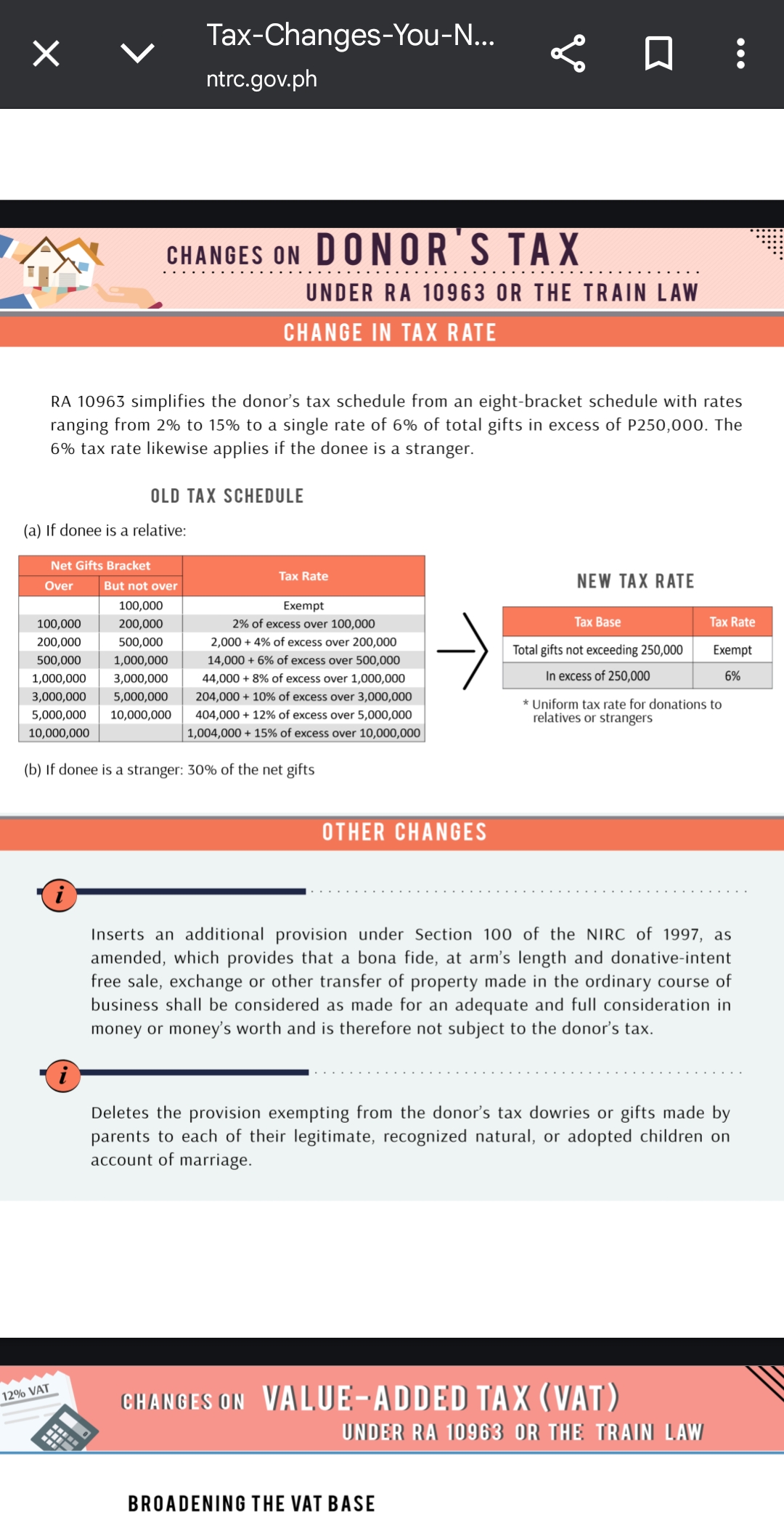

TRAIN 법 시행 이전에는 증여세율이 증여자와 수증자

의 관계에 따라 차등 적용되었습니다.

가족 간 증여는 낮은 세율이 적용되었고, 비가족 간 증여

는 높은 세율이 적용되었습니다.

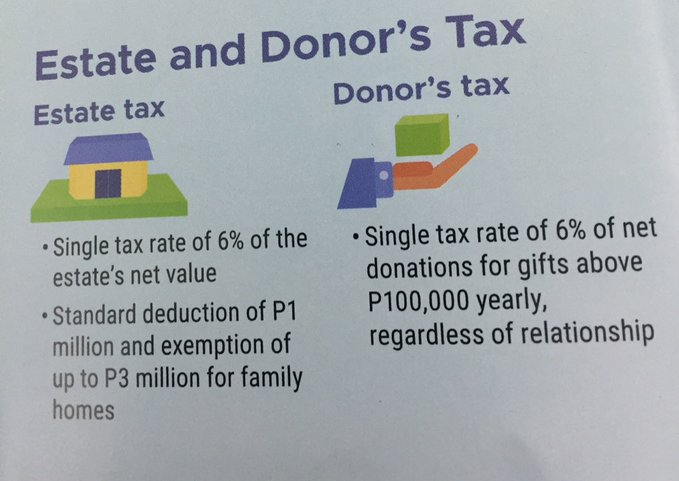

그러나 TRAIN 법에 따라 증여세율이 단순화되어, 연간 증여액 250,000 PHP를 초과하는 금액에 대해 일률 6% 세율이 적용됩니다.

즉, 연간 250,000 PHP까지는 면제되며, 가족 관계여부

에 상관없이 동일한 세율이 적용됩니다.

예시:

연간 1,000,000 PHP를 증여할 경우, 250,000 PHP는 면제, 나머지 750,000 PHP에 6% 세율이 적용되어 45,000 PHP의 세금이 부과됩니다.

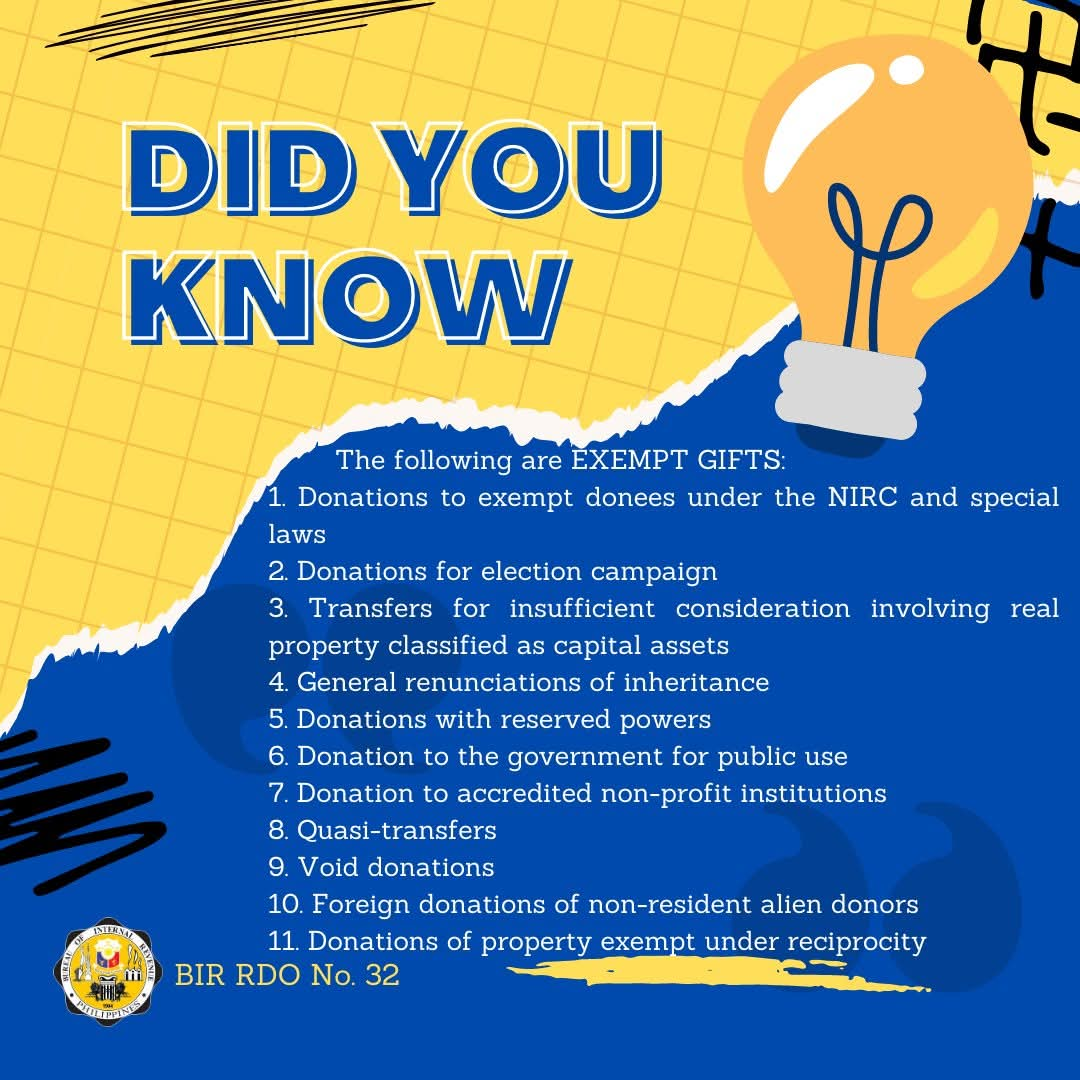

IV. 증여세 면제 대상

NIRC 및 기타 법률에 따라 다음과 같은 증여는 증여세 면제 대상입니다:

국가에 대한 증여: 필리핀 정부 및 지방자치단체, 공공 목적으로 하는 증여

자선 및 교육 기부: 비영리, 자선, 종교, 문화, 교육 기관에 대한 증여 (기관 수익이 개인에게 돌아가지 않을 경우)

가족 주택 증여: 법률에서 정한 가족 주택을 특정 가족 구성원에게 증여 시 일정 한도 내 면제

사회복지기관 기부: 인증된 비영리 사회복지기관에 대한 기부

또한, 배우자나 가족 간 특정 재산 이전도 법률 기준에 부합하면 증여세 면제 대상이 될 수 있습니다.

면제를 받으려면 수혜 기관이나 수증자가 적절한 인증을 갖추었는지 확인하는 것이 중요합니다.

V. 비거주 증여자 및 특별 고려사항

비거주 증여자(필리핀인 또는 외국인 모두)는 필리핀 내 소재 재산에 대해서만 증여세가 부과됩니다.

재산 소재지 판단은 자산 유형별로 다음과 같습니다:

부동산: 필리핀 내 소재 부동산

유형 동산: 증여 시 필리핀 내에 위치한 물리적 자산

무형 동산: 필리핀 법인 주식 등 필리핀 내 소재로 간주되는 무형 자산

비거주 증여자가 고려해야 할 중요한 점은 자국에서 증여세가 별도로 부과될 경우 이중과세 문제가 발생할 수 있다는 점입니다.

이를 방지하기 위해 필리핀과 자국 간 체결된 조세조약

을 검토하는 것이 필수적입니다.

필리핀은 여러 국가와 조세조약을 맺고 있으며, 이 조약

들은 이중과세 방지 또는 경감 조항을 포함하고 있습니

다.

비거주 증여자는 현지 및 해외 세무 전문가와 상담하여 국제 조세 문제를 적절히 관리하는 것이 권장됩니다.

VI. 증여세 신고 및 납부

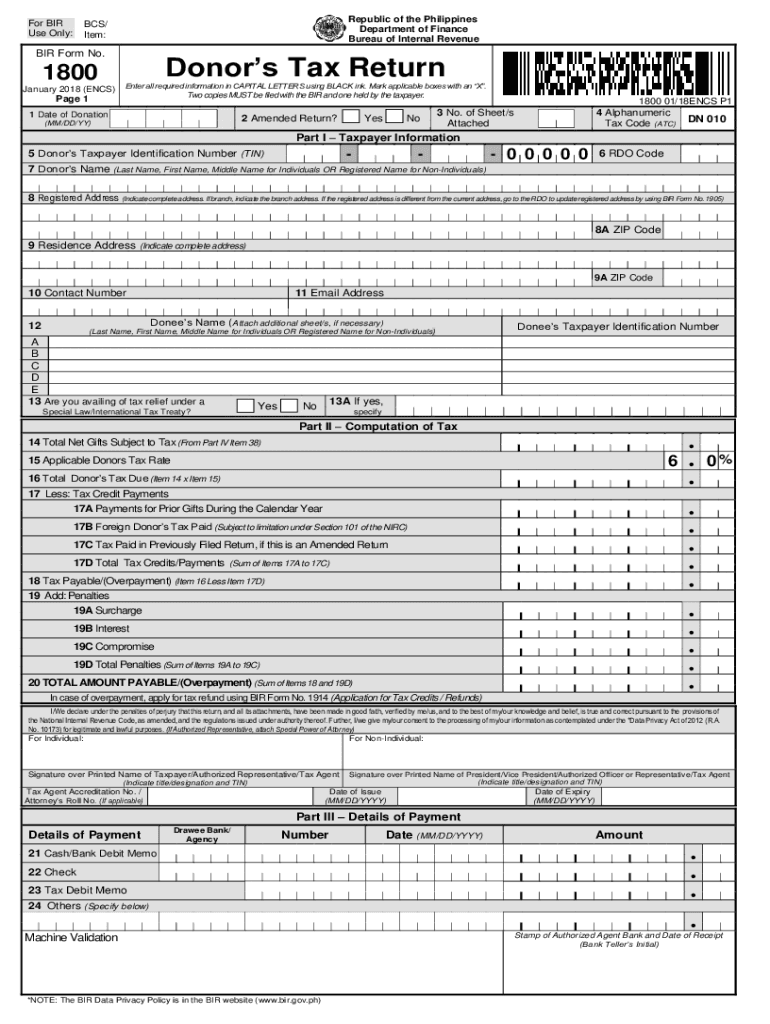

증여자는 증여세 신고서(BIR Form 1800)를 제출하고 세금을 납부할 책임이 있습니다.

신고 및 납부는 증여일로부터 30일 이내에 완료해야 하

며, 이를 지키지 않을 경우 벌금과 가산세가 부과됩니다.

국세청(BIR)은 증여세 법률의 집행과 관리를 담당합니

다.

비거주 증여자의 경우, 필리핀 내 대리인을 지정하여 서

류 제출 및 BIR와의 소통을 대행하게 할 수 있습니다. 경우에 따라 수증자가 증여세 납부 행정 절차를 부담해

야 할 수도 있습니다.

VII. 미준수 시 벌칙

증여세 신고 누락, 과소 신고 등 의무 불이행 시에는 벌

금, 가산세, 이자, 심할 경우 형사처벌까지 받을 수 있습니

다.

이는 정부가 재산 이전 시 적정 세금을 확보하도록 하기 위함입니다.

특히 해외 거주 증여자는 신고 기한을 준수하고 정확한 서류 제출을 위해 항상 최신 정보를 확인해야 합니다. 세무 및 법률 전문가의 도움을 받으면 비용이 많이 드는 실수를 예방할 수 있습니다.

VIII. 결론

필리핀 증여세는 증여자가 반드시 이해하고 준수해야 하는 중요한 세법 분야입니다.

TRAIN 법은 연간 250,000 PHP 초과 증여액에 대해 6% 단일 세율을 적용하여 세제 구조를 단순화했으며, 자선 및 공익 증여에 대한 면제도 유지하고 있습니다. 비거주 증여자는 재산 소재지와 이중과세 문제 등 추가

적인 복잡성을 고려해야 합니다.

특히 해외 거주자가 큰 규모의 증여를 계획할 경우, 법률 및 세무 전문가와 상담하여 절차를 정확히 이해하고 준

수하는 것이 매우 중요합니다.

법적 틀, 세율, 신고 요건을 충분히 숙지하면 불필요한 문

제를 피하고 증여의 목적을 효과적으로 달성할 수 있습

니다.

'필리핀 경제' 카테고리의 다른 글

| 필리핀 증권거래소, Villar 소유 3개사 연례보고서 지연 제출로 거래 정지 조치 (6) | 2025.05.17 |

|---|---|

| 필리핀, 세계 최대 쌀 수입국 2026년에도 자리 굳힌다 - 550만MT 전망 (0) | 2025.05.15 |

| 필리핀 상속세 완벽 가이드: 세율, 공제, 신고 절차 총정리 (0) | 2025.05.10 |

| 필리핀 디지털 노마드 비자 도입 임박! 장기 원격근무자 위한 최신 정보와 혜택 안내 (6) | 2025.05.07 |

| [필리핀 금융사기] 디지털 금융사기 발생률 세계 2위… 13.4% 기록 (2) | 2025.05.05 |